原标题:首创置业18.5亿中票融资“搁浅” 负债承压踩两道融资红线

首创置业(02868.HK)在官宣2021年度第一期中期票据募集说明书后,仅仅3日,第一期中期票据融资就被曝“搁浅”。

4月29日,据上清所对外披露,首创置业2021年第一期中期票据融资“取消”,涉及金额18.5亿元。此消息一出,首创置业引起市场的高度关注。

业绩失速 18.5亿中票融资“搁浅”

4月26日,据上清所披露,首创置业发行2021年度第一期中期票据募集说明书。

据悉,本期债券发行不超过18.5亿元,分为两个品种,品种一为3+2年期,附第3个计息年末发行人调整票面利率选择权和投资者回售选择权;品种二为5年期,品种间可以进行回拨,回拨比例不受限制。计划于4月28日正式发行。此次融资将用于偿还到期债务融资工具本息,债券简称18首创置业MTN001、19首创置业MTN0011。

然而,在4月29日,上述融资已显示取消。

针对中票“夭折”,首创置业表示到“近期市场波动较大,结合公司实际情况,根据本公司安排”。

不过,GPLP犀牛财经注意到,在当前房地产融资监管愈发加强的背景下,首创置业的融资动作不断。

2020年报显示,首创置业在2020年发行票据、债券等共20多起。

此外,2021年4月15日,首创置业曾公告建议发行最长10年期、单笔50亿元规模的公司债融资计划,且募资所得“拟全部用于偿付公司债务”。

频频发债融资,也透露出首创置业钱紧的事实。

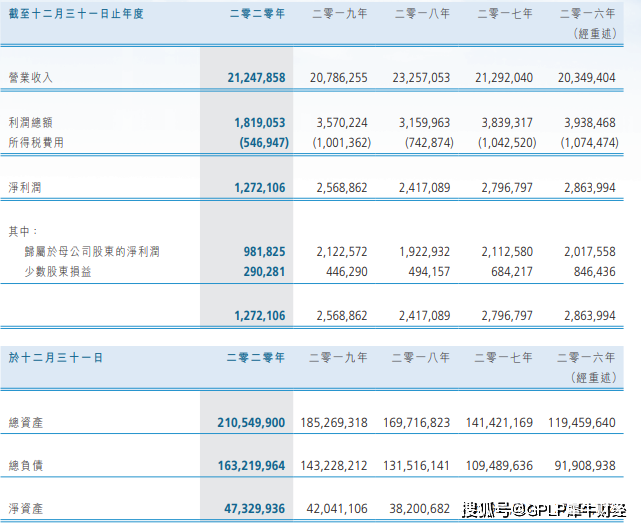

4月12日,首创置业发布2020年报,录得营业收入 212.48亿元, 同比增长2.22%;净利润为9.82亿元,同比下滑53.74%;毛利率和净利率也均呈现下滑趋势。

来源: 首创置业2020年报

业绩的全面下滑,中票发行又受挫,不难看出首创置业仍然面临较大的压力。

债务承压 卖资产降杠杆

在房企监管愈发加强的背景下,三道红线成为众多房企不得不面对的残酷现实。在整个行业都在积极降档下,首创置业仍旧踩中两道红线。

数据统计显示,截至2020年底,首创置业剔除预收款的资产负债率74.3%, 较2019年底降1个百分点;净负债率124.4%,同比下降35个百分点; 现金短债比为1.13倍。按照“三道红线”的监管标准,首创置业实际上踩了“两道红线”,仍是高杠杆房企。

此外,首创置业的整体负债规模也不容乐观。2020年负债合计达到1632.2亿元,同比增长13.96%。负债居高不下,又踩两道红线,首创置业未来的融资受影响会更大。

受困于债务压力,又面临业绩全面下滑的窘境,首创置业开始剥离资产降杠杆。

3月29日,首创置业发布有关奥莱业务重组意向书。计划将全部奥特莱斯业务转让给首创集团,包括从事综合奥特莱斯物业的首创矩大,以及首创置业其他的奥特莱斯项目。

公告显示,未来奥莱业务重组后,首创置业拟集中资源发展住宅及非奥特莱斯物业,首创矩大则在首创集团的直接管理下,继续专注综合奥特莱斯物业项目。

同时,对于债务压力,首创置业也表示,已启动减债计划,全力降低杠杆水平。具体措施包括坚决降负债,强抓回款,降税增效,以经营现金流覆盖土地投资等,以期尽快达标。

作为京牌老房企,2020年首创置业全年签约销售量708.6亿元,未完成预计的800亿元目标,如今负债和业绩双重承压之下,首创置业的发展依旧面临考验。

(本文仅供参考,不构成投资建议,据此操作风险自担)。