5月份的“降息”如期而至。中国货币网5月20日发布的最新数据显示,5年期LPR(贷款市场报价利率)为4.45%,下降15个基点,为2019年LPR改革新增5年指标以来的单次最大降幅。一年期LPR未调整,仍为3.7%。

由于大多数抵押贷款的期限超过5年,5年的LPR与“抵押贷款业主”的月供有关。根据上周末出台的最新规定,新发放的首套商业性个人住房贷款利率下限调整为“不低于LPR负20个基点”。按LPR 5月份计算,首套房贷利率可低至4.25%。

“100万30年月供预计不到5000元。”中原地产首席分析师张大伟告诉记者,不过,这次降息不会导致楼市过热。目前,房地产行业面临的不是简单的资金问题,购房者的收入和人口结构等因素也影响着市场。

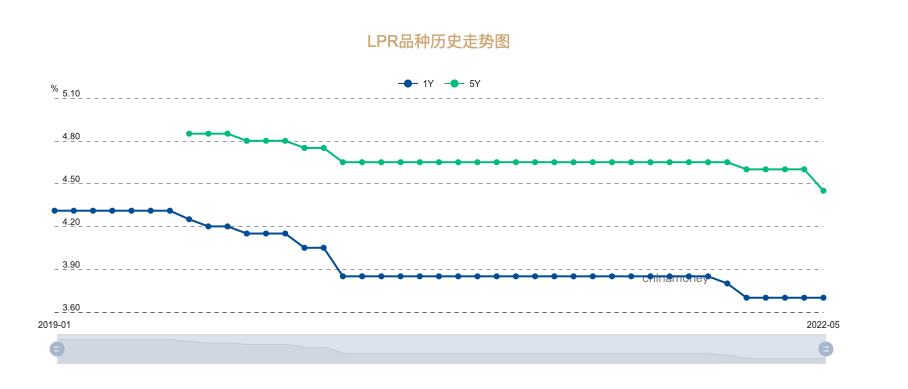

中国货币网官方网站LPR历次行情走势。

5月LPR报价的“意料之中”与“预期之外”

从以往的报价来看,由于与楼市有关,5年期LPR调整相对谨慎,调整次数明显少于1年期。据贝壳财经记者统计,自2019年8月LPR改革以来,一年期已6次下调,最大单次下调20个基点,出现在2020年4月爆发之初;不算这次,5年期LPR已经降了3次,单次最大降了10个基点,每次都和1年期同时降。

在此报价之前,LPR参考的货币政策工具MLF(中期借贷便利)的利率在5月16日的最新续作中保持不变,自今年1月下调以来已连续4个月“按兵不动”。然而,由于金融机构面临的资产短缺,银行间大量资金的积累,货币市场利率的降低,以及监管部门近期引导存款利率的下行,这些都增加了银行报价下降的可能性,而银行报价是LPR报价的另一个重要组成部分。

光大银行金融市场部宏观研究员周表示,本月的调整“在意料之中,出乎意料”。“预期”是因为中国复杂形势超预期,实体经济融资需求疲软,年内稳增长、稳就业压力大。我国有必要进一步引导金融机构合理降低实体经济融资成本,激发微观主体活力,促进投资和消费稳步回升。

“超出预期”是指5年期LPR利率单独调整,下降速度超出预期。周认为,主要原因有三:一是近几个月实体经济中长期贷款需求疲软,引导金融机构降低中长期贷款利率成本,提振实体经济融资需求;二是近几个月国内房地产复苏不尽如人意,5年期报价利率下降有助于降低按揭贷款成本,提振刚需住房需求,促进房地产平稳运行;三是央行稳增长政策此前发力,通过降准、上缴余额利润、专项再贷款、优化存款利率等方式为银行提供了长期、低成本的资金,为银行金融机构降低中长期贷款利率成本创造了有利条件。

首套房贷利率最低可至4.25%,100万30年月供有望低于5000元

对于“按揭业主”,LPR是直接关系到每月付款。根据央行和银监会上周末调整的标准,新发放的首套商业性个人住房贷款利率下限由“LPR不低于相应期限”调整为“不低于LPR负20个基点”。本周,天津、苏州、郑州等地报道称,

诸葛找房数据研究中心首席分析师王小语表示,LPR在5月份下调了央行的差别化信贷政策,这对市场的稳定起到了重要作用。当前房地产市场需求端市场力量不足的一个重要原因在于市场信心不足。央行多次的大力支持,对购房者的市场信心起到了很好的提振作用。在中央信贷宽松的支持下,市场会更快企稳。预计疫情好转后,累积的需求会逐步释放。

张大伟认为,在政策底部出现后,5年期房贷的“降息”意味着市场底部也可能很快出现。只要疫情能够快速企稳,预计今年下半年市场底部将开始出现。同时他表示,本次降息不会导致楼市过热,因为目前房地产行业面临的不是简单的资金问题,在拿地、销售、客户、贷款甚至同质化产品的竞争中都存在压力。从目前的监测数据来看,多个城市的利率略有变化。但是,目前购房者的收入稳定性和人口结构仍然影响着房地产市场的稳定性。

LPR是所有贷款的“锚”。周表示,除了房地产行业,5年期报价利率下调也直接惠及制造业,市场信心逐步回升。年内房地产和制造业加速复苏,将带动国内消费和投资回升,内需动能有望稳步恢复。民生银行(600016)首席研究员文彬表示,预计下一阶段货币政策将继续发挥总量和结构的双重功能,加大对困难行业、企业和人群的纾困力度,加快经济企稳回升,在合理区间运行。