3月份,上市房地产企业迎来了继“三条红线”之后的第一个年报季。

作为这半年来业界最热门的话题,从3月份开始,无论是媒体对数据的分析解读,还是高管在业绩会上的解释和预期,都体现了社会各界对“三条红线”的特别关注。

在业内人士看来,“三条红线”对房地产行业的意义并不仅限于债务规模。从趋势来看,更像是打开行业新时代大门的钥匙。

半年前,擅长制造“焦虑”的万科,也经常说一句。据判断,——“三条红线”新规的出台,意味着继“土地红利”和“金融红利”之后,房地产行业即将全面进入“管理红利时代”。

换句话说,房地产的红利已经从整个行业转移到单个企业。

当野蛮增长的时代结束时,基于企业自身发展质量的差异化可能成为一种趋势。能否在差异化中脱颖而出,来自于企业本身的综合能力,其中财务稳定无疑是一切可能性的前提。

如前所述,“三条红线”是关键。之后“五条红线”、“两个集中”等新规定的出台,不仅让新时代的轮廓更加清晰,也动态地提高了行业的门槛。从这个角度来看,相对静态的“三条红线”作为房企发展确定性的评价标准存在不足,而整合企业的很多指标都与融资成本的企业信用评级有关,这可能反映了行业分化背景下跨周期的确定性。

5家“全投资级”房企脱颖而出

众所周知,世界上最权威的专业信用评级机构有三家,分别是标准普尔、穆迪和惠誉。

这三家机构在国际市场上有广泛的影响力,并在世界主要资本市场上获得投资者的高度接受和认可。同时,与国内机构的评级体系相比,这三家机构的评级标准更加严格,不同企业得出的结果也更加明显不同。

这是指数能在分化中找到确定性的前提。通过筛选可以看出,在国内房地产行业,只有五家房地产企业能够同时达到三家评级机构的“投资级”评级。

具体来说,有4家央企和国企,分别是中国海外地产、万科企业、华润置地和保利发展。其中,前三家获得了国内房地产行业最高的信用评级,分别是S&P的BBB稳定、穆迪和惠誉的Baa1稳定。BBB稳定性评级;唯一的民营企业是龙湖集团,最新的投资评级只比业内最高评级低一个档次。

这五家公司在一定程度上可以称得上是国内房地产行业的“天团”,也是业内财务最稳健的企业。在差异化的行业环境下,它们的重要性日益突出。毫无疑问,资产负债安全是任何时候企业发展的前提。然而,随着行业中更多不确定性的出现,企业的容错率也在下降,企业层面的风险开始越来越多。

在过去的一年里,突如其来的疫情和不断演变的时代使债务冰川漂浮在潜在海平面之下。据媒体统计,2020年有470家房地产相关企业破产,但上市的房地产企业却如雷贯耳,甚至有1000亿级的房地产企业拖欠债券。

事实上,“三条红线”新规的目的之一,就是在有效防范房企资金链风险的同时,促进房地产市场长效机制建设,稳定房价。

正因为如此,它已经成为检验房地产企业财务安全的重要指标。根据2019年年报数据,能达到gr的企业屈指可数

有人认为,三条红线对应的财务指标都反映了企业的偿债能力,决定了其作为衡量企业债务安全的重要标尺的价值;但与此同时,信用评级所采用的评估体系相对于三条红线的某一时间点的资产和负债更为复杂和全面,在纳入业务收入和EBIT的流量数据后,更能动态地反映企业随发展而变化的偿付能力。

可以看出,这五家企业能够被评级机构认定为具有行业内最高的综合偿付能力,很大程度上得益于长期稳定的现金流。比如中海、万科的房地产开发业务可以产生长期稳定的经营现金流,而华润、龙湖的经常性收入都比行业高得多,为利息支付保驾护航。

这也体现了一个逻辑,就是这些企业可以稳定地获得发展所需的资金,而不依赖于债务规模的过度增长。这使得五家企业的偿债能力非常具有可预见性,成为房地产行业最不让人意外的企业。

在一定程度上,具有可预测性和较强的偿付能力意味着赋予企业应对更加复杂的行业环境的能力,减少来自行业层面的干扰,这已经成为行业差异化环境中的诸多不确定性定中的确定性。

优势壁垒进一步提升

信用评级是一个复杂的体系,而企业让未来的偿债能力“可视化”,却并不是件简单的事情。

如评级机构报告中所推导,包括杠杆率、土地储备、利润率、经常性收入、经营活动现金流等横向、纵向分析,均是左右企业发展预期的指标,亦是决定企业信用评级的驱动因素。

从这5家“全投资级”房企来看,虽然评级机构允许通过优势弥补弱势,但现实是这些企业在以上因素中几乎没有短板。从指标来看,接近30%的EBITDA利润率,2500亿元以上的销售规模以及分布广泛的充沛土储,60%左右甚至更低的净负债率,基本成为这些公司的标配。

在衡量优质房企,甚至是一家优质企业的主要维度中,这5家房企几乎均远优于行业平均水平。

正如在偿债能力上体现的“各显神通”,在均好的“入门级”基础指标之外,“全投资级”房业还有自身的“进阶级”优势。例如,万科强执行力下的丰富多元业务,与国内房企中顶级销售规模;龙湖丰富的经常性收入,与行业领先的经常性EBITDA利息保障倍数;以及中海在开发业务上,长期高于行业的盈利水平等等。以上种种,构成了这些企业在“天团”内部的个性标签,同时也是领先于行业的独特优势。

这些差异化优势,往往极难以复制。譬如中海的高利润率,得益于其高效的成本管理,以及四十余年来专注打造刚改产品的品牌高认知度;又如龙湖优质的经常性EBITDA,则是其二十余年的自律,以及在业务初期非议与质疑声中,笃定坚持所换来的果实。

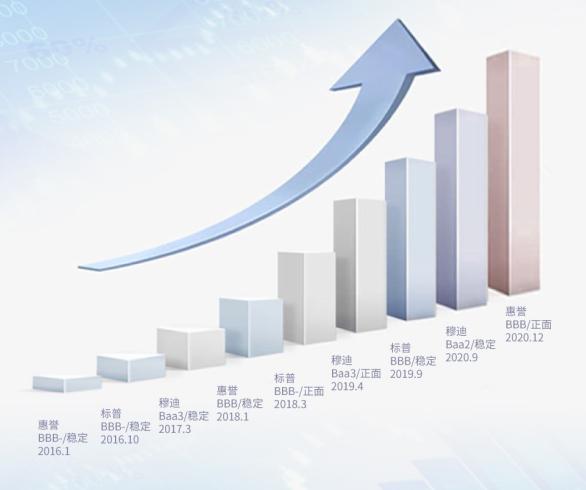

这些企业多年来努力构建的壁垒,还有望进一步提升。在不久前的2020年12月,惠誉已将龙湖集团的展望评级由“稳定”上调至“正面”,距离行业最高评级仅有半步之遥。

龙湖集团评级变化

龙湖集团评级变化

惠誉给出的解释是,受益持续为正数的经营活动现金流,龙湖构建了强劲的投资物业组合。预计龙湖将在不令杠杆率承压的情况下,持续投资来继续提高其投资物业的经常性租金收入,在2020年经常性EBITDA利息保障倍数将进一步提升,在中国前十大房企中属最高行列。

显然,在保持主业稳健增长的前提下,这些企业各自的标签将更加鲜明,确定性与可预见性也随之继续扩大。

行业分化下的高确定性

当然,投资评级最直观体现的依然是融资利率。如同国内三大评级机构的“AAA”评级,是企业在内地顺利融资的前提;国际机构评级很大程度上决定了企业海外融资渠道的畅通,其中,“全投资级”更是翘起低融资成本的砝码。

与其余4家国企、央企不同,在融资利率这一层面上,作为民企的龙湖更有发言权。

根据同策研究院数据显示,在2020年,海外债是融资利率分化最大的债券品种。在40家典型房企年内所发行的债券中,几乎全部融资利率在10%以上的债券品种均为美元计价的海外债,其中数笔利率更超过了12%。

反观龙湖集团,其于2020年1月,发行7.25年期、12年期两只海外产品,票息分别仅为3.375%、3.85%。这间接体现出“全投资级”企业的优势,截至2020年中期,龙湖集团融资利率已连续四年低至4.5%的水平,这个在民企中拔尖的融资利率,甚至不逊色于多数国企、央企。

这可以理解为龙湖集团,在过去多年战略成果的一个缩影,以自律换自由、坚持持有型物业投资的落地,让其拥有如今的融资水平;而远低于行业的融资利率,也为龙湖集团未来笃定执行战略保驾护航。

例如,在住房租赁业务上,龙湖的低融资成本,便极大地减轻规模扩张时的资金压力,使其能够在数年的时间内,便将规模做至行业顶部并快速实现收支平衡,在真正践行“租售并举”战略的同时,实现健康、可持续的发展模式。

当然,从这个层面上看,央企、国企自然更是低融资利率的受益者。如同中海近年来在一线城市的大放异彩,除突出的成本管控以外,可以依靠的亦有行业最顶尖的融资利率,而优势集合一处的结果,即是当很多中小房企为算账挠头时,其仍能实现极为可观的利润率。

如业内所预见,随着“三道红线”这把钥匙的扭动,新时代的齿轮运转也在不断加速。

2020年最后一天,央行及银保监会联合发布了“五道红线”,收缩流向房地产的资金;2月中旬以来,多地试点“两集中”,要求土地集中发布出让公告,集中组织出让活动,全年发布住宅用地公告不能超过三次。

有观点认为,三道红线之后,无论是“五道红线”、还是“两集中”政策都对房企稳健的财务提出了更高的要求,在倒逼企业适应新时代的同时,也推动了房地产行业进一步加速分化。

从企业评级乃至综合实力来看,中海、万科、华润、保利、龙湖,5家企业无疑是行业分化中最具代表性的企业,但同时,我国城镇化进程尚未结束,人口向核心都市群集中,房地产业长期健康发展的逻辑依然成立,相应的,行业分化中的佼佼者一定也不会止于这5家。

仅从评级机构的表述来看,很多企业正通过不断强化自身优势构建出差异化的竞争能力,一步步向“全投资级”迈进;也有很多企业,通过与母公司的强关联,在自身发展与偿债能力上建立了良好的背书,在很多业态、地域建立起特殊的优势。

当然,这是积极的一面。在硬币的另一面,是难以适应新环境的房地产企业,或将进一步远离竞争中心,留在红利殆尽的旧时代。

这是行业优胜劣汰后的结果,也是时代作出的选择。