7月26日,日风范股份公告称,公司拟通过发行股份及现金支付的方式收购苏州晶樱光电科技股份有限公司(以下简称“晶樱光电”)100%股权,并募集配套资金。风范股份拟向金世纪凤祥、众启飞投资、宫本贸易、信德鑫投资、圆飞达投资、晶源新能源、韩莉莉、马燕婷共8名标的公司股东以发行股份及支付现金的方式,购买其持有的晶樱光电98%股权;全资子公司风范绿建拟以支付现金的方式,购买黄金强持有的晶樱光电2%股权。

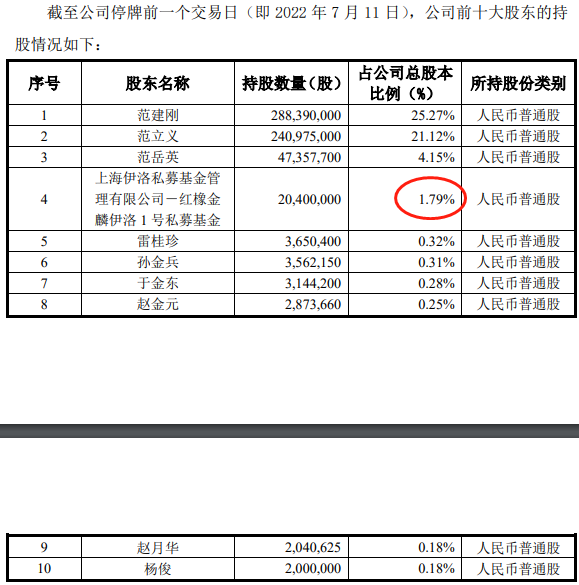

上交所问询函指出,公告显示,上海伊洛私募基金管理有限公司-红橡金麟伊洛1号私募基金(以下简称上海伊洛)于本次重组停牌前,通过大宗交易方式自控股股东范建刚处买入1.79%公司股份。有报道称,上海伊洛曾于2020年买入上市公司股票,买入的时间、金额与同期控股股东大宗交易减持的时间、金额较为吻合。

上交所要求风范股份结合控股股东及相关知情人筹划本次重组事项的时间节点,说明控股股东停牌前与上海伊洛发生大宗交易的背景,是否存在内幕信息提前泄露的情形。

风范股份7月26日公告显示,截至公司停牌前一个交易日(即2022年7月11日),上海伊洛持有风范股份2040万股,持股比例为1.79%,为风范股份第4大股东,同时也是公司第4大流通股股东。

以下为问询函全文:

上海证券交易所

上证公函【2022】0756号

关于对常熟风范电力设备股份有限公司发行股份及支付现金购买资产并募集配套资金预案的信息披露问询函

常熟风范电力设备股份有限公司:

经审阅你公司提交的《发行股份及支付现金购买资产并募集配套资金预案》(以下简称预案),现有如下问题需要你公司作进一步说明和解释。

1.预案显示,标的资产主要从事单晶硅棒、多晶硅锭、单晶硅片及多晶硅片的研发、生产、销售,面临市场竞争加剧的风险。近年来标的资产业绩波动较大,2020年至2022年上半年净利润分别约为-8177.98万元、10451.53万元和7125.1万元。请公司:(1)分主营产品列示标的资产2020年至2022年上半年营业收入构成及占比,并说明标的资产各主营产品的主要技术指标数据、所处产业链环节、提供的主要附加值、技术门槛,以及在行业中的竞争力水平;(2)结合主营产品及营收结构的变动情况说明标的资产近年来业绩波动较大的原因,是否与同行业公司经营情况存在较大差异。请财务顾问发表意见。

2.预案显示,标的资产2020年末至2022年上半年末的资产负债率分别约为76.3%、75.77%、78.76%,负债水平较高。请公司结合标的资产的负债结构、主要借款对象及资金用途,说明资产负债率较高的原因,并明确后续是否仍存在大额资金投入需求。请财务顾问发表意见。

3.根据标的资产2017年年报,2017年发生日常关联交易金额约1747.48万元,主要为购买原材料等。请公司补充披露报告期标的资产关联交易的情况,包括交易对象、内容、金额及占比等,并说明本次交易是否有利于减少关联交易、避免同业竞争。请财务顾问发表意见。

4.请公司补充披露各交易对方取得标的资产股份的时间、方式、是否实缴、相关估值定价等情况,说明交易对方锁定期是否符合规则要求,以及各交易对方之间是否存在一致行动关系。请财务顾问和律师发表意见。

5.公告显示,上海伊洛私募基金管理有限公司-红橡金麟伊洛1号私募基金(以下简称上海伊洛)于本次重组停牌前,通过大宗交易方式自控股股东范建刚处买入1.79%公司股份。有报道称,上海伊洛曾于2020年买入上市公司股票,买入的时间、金额与同期控股股东大宗交易减持的时间、金额较为吻合。请公司:(1)结合控股股东及相关知情人筹划本次重组事项的时间节点,说明控股股东停牌前与上海伊洛发生大宗交易的背景,是否存在内幕信息提前泄露的情形;(2)补充披露控股股东及一致行动人与上海伊洛历史股票交易情况,包括时间、金额、交易背景,并说明是否存在关联关系或其他资金往来。请财务顾问发表意见。

请你公司收到本问询函立即披露题书面回复我部,并对重组预案作相应修改请你公司收到本问询函立即披露,在5个交易日内针对上述问并对重组预案作相应修改。

上海证券交易所上市公司

二〇二二年八月五日