一样作为A股“长坡厚雪”的代表行业,医药和食品饮料的“待遇”却相差很大。之所以被“区别对待”,主要原因在于医药和食品饮料所处的景气度不同。食品饮料在市场上是持续地有话题,而医药的盈利空间却暂未完全体现。

那暂时“遇冷”的医药,什么时候可以否极泰来?如果往回看十年,或许可以治好“精神内耗”。

热闹是他们的,医药呢?

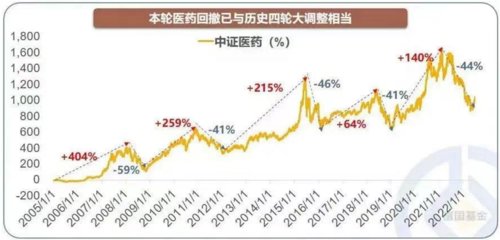

2021年以来,整个医药板块大幅调整,这样的跌幅在过往近20年的历史上也不常见。

资料来源:wind,时间截至2022.6.30

在经过接近两年时间调整后,公募基金机构资金整体对生物医药板块的超配比例到了历史低位,行业的估值也处于低位水平。

可以回顾之前的这张图。

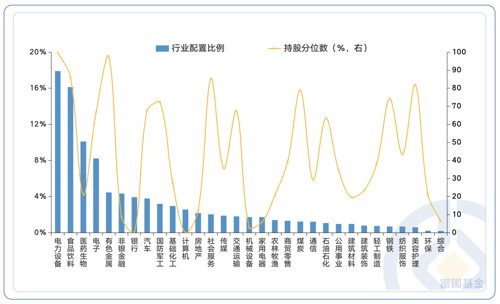

二季度公募基金行业配置情况

资料来源:wind,时间截至2022.6.30

从行业持仓占比来看,二季度公募基金对医药生物行业持仓依旧较高,但与之形成鲜明对比的是,医药的持仓比例则属于历史的低点。

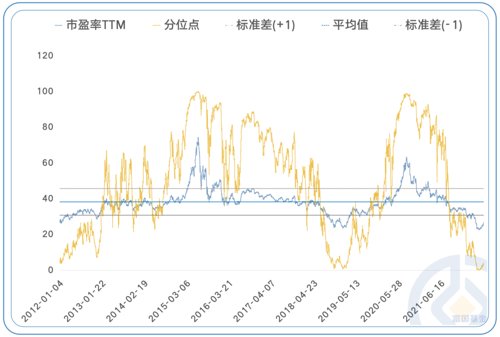

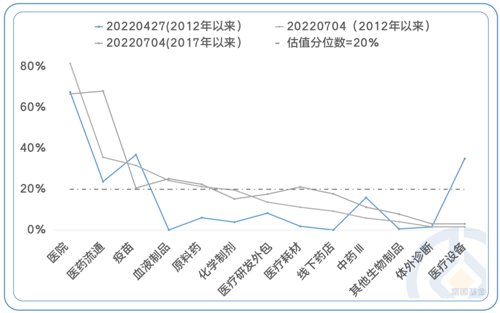

即使“427”以来已有反弹,医药行业估值依然在5%的历史分位数之下,且多数医药子行业估值也在20%历史分位数以下。

中证医药指数估值情况

数据来源:wind,时间区间:2012.1.1-2022.7.4

医药各子行业估值历史分位数

数据来源:wind,截至2022.7.4

看到这类数据,第一个或许想到“哇,又有投资方向”。

但是!低估值从来不是投资的充分条件,就医药板块而言,优秀的长期基本面才是支撑医药投资信仰的核心因素。

医药逐渐向好的基本面

医药是穿越牛熊的常青树,也是当之无愧的“牛股集中营”。过去十年,医药行业诞生了16只十倍股,仅次于当前“火爆”的电力设备和电子。其实回看历史上几次医药仓位创新低的时候,比如2018年受药品集采影响,走势发生波动,而此后的2019-2020年,医药迎来了持续性反弹。

数据来源:wind,截至2022.6.30

2020年疫情发生以来,医药领域的口罩、防护服、核酸试剂、疫苗等生产企业显著受益。但是,生物医药整体依然受到疫情冲击。市场比较担心的是,疫情期间医保资金消耗压力逐渐增大,再叠加集采和医保谈判大幅降价等因素,会大幅影响医药生物上市公司整体的盈利能力。

集采和医保谈判对于企业当下的药品利润确实会产生影响,但也是一场良币驱逐劣币的战斗,某种程度上也会成为企业转型创新的“催化剂”,利润空间的下降使得低性价比的药品淘汰出局,也使得质量有保证、能够规模化生产的企业脱颖而出。过程是痛苦的,但众所周知,未来都是美好的。

随着疫情时有反弹,疫后修复的需求复苏是一个明确的主线。未来,医保压力和集采也将成为常态,存量盘悲观预期或已充分消化。

与此同时,整个板块有多项政策利好,大方向上的“创新”思路不变,创新将持续成为医疗保健行业的核心发展驱动力。重点扶持的创新药企商业化进度加快,而且从前几个月的集采落地情况来看,集采的价格降幅相对温和了不少,这些都说明产业环境在逐渐回暖。

医药是一个成长性行业,每一个低谷,皆是向上的开端,压力终将成为新的动力。

富国基金经理赵伟如何看?

历史上看,医药板块虽然是牛股辈出,但也存在多年表现平平的“价值陷阱”。考虑到很多医药企业兼具消费和科技属性,具有极高的专业门槛,对于大多数不具有专业背景的投资者来说,更适合通过基金进行投资,在基金经理的选择上,最好是具备深耕医药背景的,医药隔行如隔山,找专业人干专业事更稳妥些。

比如富国基金经理赵伟,曾于知名药企任职研究员,此后在证券公司自营部任医药研究员、公募基金研究部任医药组组长和基金经理助理,2017年6月起任医药投资方向的基金经理,至今投资管理经验已有5年,其投资研究经历可谓和医药“深度绑定”。

在富国基金2022年中期策略会上所说:

从整体的医药投资上来讲,还是希望一起去寻找产业发生的边际变化所带来的的投资机会,这种变化远比股票波动带来机会的更长远。比如CXO企业在融资畅通的情况下,它可以打通产业链从上端往下端发展,所以从久期上来看,可以明显看出它业绩成长的持续性。包括对于医疗服务来讲,但是以长期来看,民营医疗的地位就是对公立医院补充的地位,从长期来看,它是一个估值回归的过程,业绩调整并没股价调整那么大,对于我们来讲它是可以赚到业绩的钱。对于疫情催生起来的一些其他行业,比如一些一直依赖海外的科研服务、试剂,其国产化替代在中长期可能是一个变化的机会,比如拓展全球化,市场空间就会打开。这些是我们力求在产业里面寻找的一些投资机会,要远比短期的股价波动要清晰很多。

如果没有足够的专业研究积累,一般投资者可能比较难以用有这样的视角,去明察医药投资的秋毫。

关于投资标的,赵伟在基金二季报中给出了两个方向:

一个是产业趋势稳定的板块,中报也相对较好,以CDMO行业为主;

另一个是就是疫情刚性需求复苏的板块包括医疗服务,医美和科研服务等。

医药的明天,我们期待什么?

市场虽然有震荡,但作为长久期投资者,我们的目光可以放得更长远一些,心态也许更加坦然一些。

医药行业的明天会更好么?答案是肯定的。

持续“赚钱”的力量是评价一个公司是否能被长期投资的核心。医药企业持续的超额收益来源主要在于被不断证实的“创新能力”,那些研发实力强劲,产品创新程度高,且已证明具备较强商业化自我造血能力的公司,更容易被资本市场所青睐。

作为“永远的刚需”,强壁垒、强趋势的长期投资逻辑清晰,医药“重现曙光”可能也只是时间问题了。