共享充电宝市场迎来了新的变化。

日前,“街电”和“嗖电”联合发布公告宣布合并,引发业界热议。在我看来,这个行业正在发生颠覆性的变化。

根据街电和苏电联合公告的内容,合并后双方将实行联合CEO,需要重点探索“直接代理”的“直接发电模式”。

无论是合并形成的市场规模(双方总用户规模将超过3.6亿,日订单高峰将达到300万单/日,市场份额居行业第一),还是“直代”双驱动互补模式形成的“产业链管理、客户服务、软硬件R&D水平”的强大联合优势,都可能对行业原有的单一发展模式产生影响。

双方合并后,从用户数量、积分、订单等维度的数据已经稳稳的处于行业领先地位,并远远超过其他玩家。于是,共享充电宝进入了“一超多玩家并行”的新时代。

显然,此次合并也在吸引资本市场的关注,因为两个头的强力组合会带来更强的网络效应和商业价值,是当前共享经济轨道上难得的优质标的。

合并背后的商业逻辑是什么?

从行业来看,两者的合并有时代发展进程的因素。

回顾共享充电宝的发展,随着共享经济的兴起,2015年是共享充电宝的第一年,2015年建立了街电和搜电。

2017年是共享充电宝行业的重头戏。业内已成立300多家创业公司,全年共发起26项投融资活动。“三电一兽”四家公司,今年做了12次融资。

2018年,共享充电宝市场初步形成“三电一兽”格局。此后,共享充电宝在资本市场的投融资开始降温。

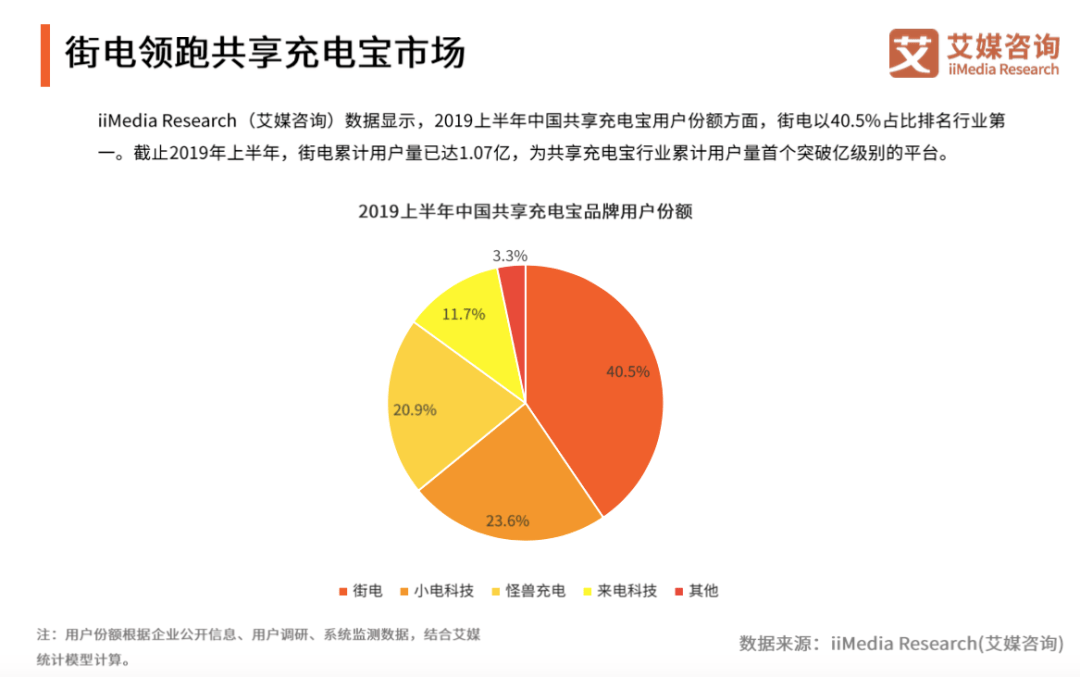

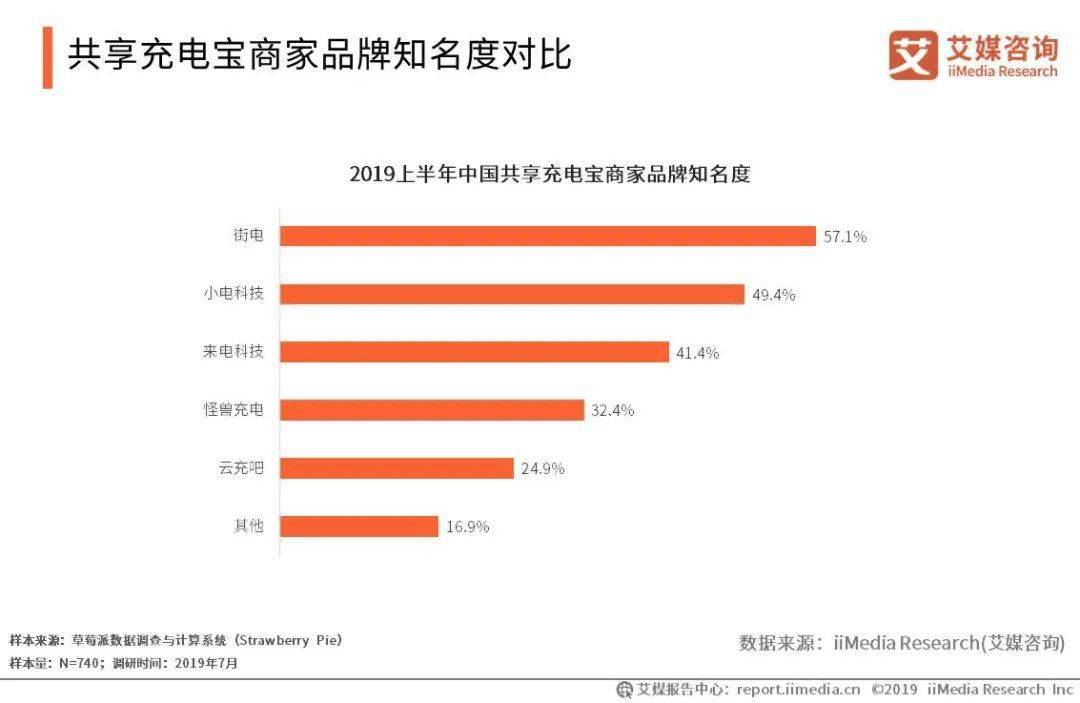

2019年是共享充电宝行业发展的关键一年,呼叫、街边电、小电等龙头都申报盈利。据艾传媒报道,2019年上半年,“三权一兽”格局越来越稳定,四家公司市场份额达到96.7%,街电以40.5%的用户率领跑全行业。

虽然每个玩家都是盈利的,但是“三电一兽”的玩家之间、用户之间、专利诉讼之间的竞争还在继续,行业竞争越来越激烈。

2020年4月,美团高调宣布分享充电宝,开始疯狂推招人,引发“百城大战”。当时业内有人甚至惊呼:狼来了。

美团入驻后,原有市场稳定格局被一定程度打破,共享充电宝市场竞争空前激烈。同时,整个行业正在进入内耗严重的同质化竞争格局,整个市场需要寻找新的增量空间,探索新的发展方向。

如何打破行业同质化的格局,实现产品用户的精准扩张,获得新的增量空间,已经成为头牌玩家思考的问题。

在这种内耗严重的竞争环境下,怪兽和压力重重的小电力公司都在选择上市以获得资本市场的支持,但本质上怪兽和小电力公司更多的是在寻求资本援助,在模式上并没有跳出原来的路子。

目前,街权和搜索权的合并是基于一种全新模式打破同质化困境的突破性创新。从以往街霸积累的经验来看,是第一个探索新商业模式的龙头。早在2017年,街电就引领行业提出了精细化、网格化的运营策略。

目前,街电股份有限公司通过寻找与其困境不同且互补的电力,形成了“直接发电新模式”

街头权力搜索C B相辅相成,颠覆原有的市场模式和格局

作为最早进入共享充电领域的企业之一,街电在2017年率先提出了精细化、网格化运营战略,也最早提出了“全场景布局”战略。多年来,街电的用户数量一直呈持续增长趋势。2020年,街电五周年宣布的用户数达到近3亿。

2020年,街电完成了全国95%以上的城市布局。从传统的“吃、喝、行、购、娱”的场景,到大型场馆、会展中心、交通场景、医疗场景、大学、政府机关等各种便捷生活服务的场景,街电在中国构建了非常完善高效的租还网络系统。

这背后是街电突出的综合能力,如市场拓展能力、专利、渠道运维、运营理念等。作为行业的先行者,街电在运营理念和发展形式的探索上有着成熟的经验,如精细化运营理念、电网运营策略等。

拥有优质的核心渠道资源,更完善高效的租还网络系统,以及商户、用户提供精细化运营服务能力的基础上,街电在品牌形象与商家、用户体验层面建立了较高的门槛与影响力。

艾媒咨询发布的《2019上半年中国共享充电宝行业研究报告》中,街电在“行业内正面用户网络评价最高的共享充电宝品牌”、“商家满意度”两项核心指数上,均居于行业之首,成为用户、商家满意度双料冠军。

再看搜电,不同于行业多数企业均采取“自主研发+OEM生产”模式,搜电是行业少见的深耕代理模式的企业,也是行业唯一建立了自有工厂、覆盖从研发、生产到设备销售、售后支持的自由供应链的企业。

依赖这种代理模式,搜电率先在下沉市场建立起竞争优势,并对一线城市、核心商圈实现“反包围”,以高效的市场扩张和全产业链体系的支持,引领共享充电宝市场的新一轮增长。

2020年,众多玩家在新增投入市场的设备数量均呈现增长停滞的时候,搜电同时在投入设备和营收层面取得正向增长,当前其注册用户已超1.5亿,业务覆盖全国600多城、全球30多个国家和地区。

这样的两个巨头玩家的合并,将形成“直营+代理”双核驱动模式,或颠覆原有市场模式。

首先街电的直营模式对C端用户的知名度与影响力高,而搜电更倾向于在B端市场的优势,彼此是C+B的互补性组合——是不同的市场拓展方式与不同业态模式的互补,融合之后两条腿走路,通过不同市场区域的不同方式运作,能更好实现产业生态链内部的融合,达成1+1>2的协同效应。

而搜电是行业唯一具有自有工厂的企业,可以实现从原材料成本到设计生产制造等环节全面把控,有效缩减生产成本,而街电具备强大的渠道资源和对商户的精细化运营能力,双方能形成全产业链的深度互补和融合。

街电与搜电合并,让搜电获得了优质的渠道、专业运维与精细化服务能力,街电完善的服务与运维优势也为搜电后续的深度市场服务构建了良好的基础,提供了丰富的经验。

而两者合并意味着市场份额的极大提升,也将带动用户体验与服务价值的提升。更广泛的流量价值+场景渗透率,能够有效带动服务价值、用户体验提升,比如消费者异地借还更便利等。

双方“直营+代理”的双驱模式也被资本市场看好。搜电代理模式在下沉市场拥有超90%的覆盖率,与街电直营模式的融合将扩大代理模式在高线城市的覆盖网络与影响力,实现对一二线城市、核心商圈的“反包抄”,双方融合也降低了品牌规模化的成本。

另一方面,代理模式可以相对快速获取设备销售的一次性收益+后期分润的持续性收益,具备持续、多元化盈利的能力,与街电直营模式的融合有助于促进共享充电宝业务形态的整合与优化,扩大盈利空间,拓宽共享充电宝行业发展边界,而体量的增加也将为原有发展模式的进一步升级与转化带来了更多可能。

总体来看,两者融合产生将产生一定的颠覆效应,对原有市场格局将造成了冲击。

从四足鼎立,到一超多玩家并行的商业前景

在今天,共享充电宝行业早已告别野蛮生长的时代,竞争愈加激烈,两家公司的合并,也让市场集中度变得更高,双方合计用户规模突破3.6亿,稳居全行业第一。

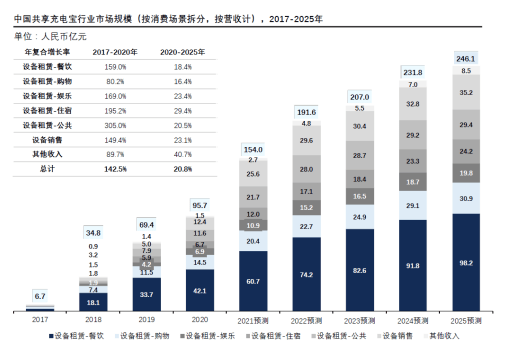

伴随5G换机潮的到来,共享充电宝需求还将进一步增长。根据弗若斯特沙利文和头豹研究院联合发布的调研报告显示,预计2020-2025年复合增长率将高达20.8%,到2025年,行业总体营收规模将达246.1亿元。

在未来高速增长的过程中,这种超级头部玩家有望吃掉更大的市场红利。因此,街电搜电的合并,或将开创一个全新的时代,启动共享充电宝行业新一轮“淘汰赛”。

坐拥3.6亿用户,双方合并后雄厚的实力已经对其他玩家造成了“碾压”,而从未来潜力来看, 两者合并无疑将覆盖更多的线下流量,商业变现价值与潜力也有望进一步打开新的想象空间。

比如从线下终端的商业价值来看,租借页面、定制化品牌主题外壳都是共享充电宝有效的广告投放位,广泛的覆盖和渗透,带来的直接效应是线下终端投放的商业价值与变现能力的提升。

此外是新零售、LBS商家赋能有了更多可能性。当共享充电宝形成行业寡头之后,基于地理位置以及用户租借地点的数据库也将更为丰富,为未来的大数据价值变现提供了更多可能。

双方的合并,在多个维度上实现了行业第一,未来能更大程度上实现资源整合,发挥强者优势。同时双方合并有望进一步降低运营成本,实现更有效的低成本扩张。

街电与搜电的合并,将推动更广泛意义上的场景深度覆盖,诞生行业中航母级别企业。在新市场机遇为行业带来更多可能性的同时,也意味着巨大的资本布局价值。

头部合并,行业从四足鼎立进入“一超多个玩家并行”的市场格局,在此基础上形成的寡头效应与模式优势往往形成“赢家通吃”效应。资本市场向来更青睐头部,尤其是这种头部合并带来的市场竞争力强化,共享充电宝“一超多玩家”新格局的建立,极有可能会吸引大量资本蜂拥而至。

行业已变天,如何在新的竞争格局中谋求生存与增长,成了所有行业玩家无可回避的问题,共享充电宝的未来行业走势、增长潜力与竞争方向,依然还有的看。